6月19日,个人所得税法修正案草案提请十三届全国人大常委会第三次会议审议,此次修正案草案修改的内容包括:首次对部分劳动性所得实行综合征税;个税起征点提高至每月5000元(每年6万元);首次增加子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金等专项附加扣除;优化调整税率结构等。

一时间,个税改革成了人们的焦点话题!其中到底是中国的个税高还是美国的个税高?这个问题也是网友们普遍好奇的问题。其实这并不是绝对的,建议看完下面的分析再下结论。

到底是中国的个税高还是美国的个税高?

根据现有的税法规定,2018年美国的联邦个人收入所得税(个税)的税率最低是10%,最高是39.6%。在发达国家中美国是比较低的,以G7国家为例:个税最高的是法国,最低的是加拿大。

以下是G7国家个税最高税率:法国59.6%、德国57%、日本55.95%、英国50%、美国39.6%、意大利35.54%、加拿大33%。

顺便提一句,中国的个税最高税率是45%,月薪超过80000元的部分按照45%征收。

美国的个人所得税是以家庭为单位综合征收的,除了对各种所得进行综合征收,实行超额累进税率外,还有各种税前扣除,而扣除项也充分考虑了取得收入所花费的成本和代价。因此,美国人的个税报税,会有一定的“补助”,更像是一种退税。

美国的个税体系中有Exemption(免税额度)的概念。无论男女老少,一律是每人$4000的免税额度(2015年)。在此基础上,再来算你的个税。

你的总收入(Gross Income)中如果有符合相关联邦支出费用(如孩子教育费、大病医疗费、老人赡养费等)规定的,可以抵减调整,并得到调整后总收入(Adjusted Gross Income)。这就相当于又一次提高了“免税额度”。

下一步就是调整项。

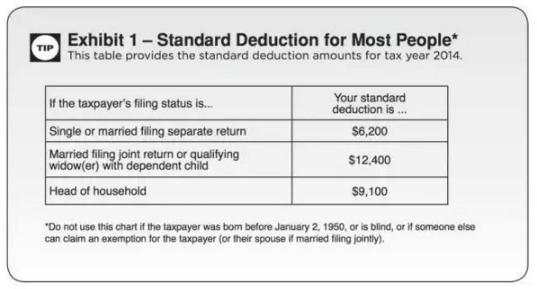

在联邦个税体系中分为Standard Deduction(标准扣除项)和Itemized Deduction(逐项扣除项)。比如下面这张联邦个税标准项扣除对照表第三项:如果你是head of the household,即家中顶梁柱的话,又能扣减$9100,相当于又一次提高了$9100的“免税额度”。

经过几轮调整后,你最终的应税收入,就是用调整后总收入-标准扣除项或者逐项扣除项-免税额度=你的应税收入(Taxable Income)。

举个例子:

比如明明符合联邦个税规定的“65岁以下单身”的条件,即$10200(包含$4000的统一免税额度+$6200的标准扣除项),那他的个税起征点就是$10200。如果明明假设成家了,或者有什么租房费用抵减、逐项扣除项什么的,免税额度还能往上提。

最后计算出的应税收入再根据税率表计算,得出最终纳税额。

比如明明的应税收入是$100000,那么他的个税纳税额就是:

10%*9225+15%*(37450-9225)+25%*(90750-37450)+28%*(100000-90750)

=922.5+4233.75+13325+2590

=$21071.25

在美国,将近50%的工薪阶层只承担了联邦所得税的5%,10%的最高收入者承担了个人所得税的60%多,1%的最高收入者承担了30%多,形成了比较完美的“倒金字塔”的税收负担结构。

在国内则是统一按应税收入+税率表的形式征税。就如上面的例子,如果你在国内的月薪是10万元,按照标准缴纳五险一金的话,个税纳税额计算出来差不多28000元,总收入占比28%,而美国为21%,这还不包括抵减收入。

中美两国税制差异

从两国税制看,美国的个税制度是综合制,中国的个税制度是分类制。

综合制个税所得税下,纳税人的全部所得无论其来源和性质,都纳入征税范围。

这种税制是以纳税人为中心,将其在任何地点、任何时间取得的任何来源和任何性质的收入汇总,经过合法的豁免、扣除程序后,计算出纳税人的应交个税。

综合制的最大优点就是能全面反映纳税人的负担能力,缺点也显而易见,需要针对不同人群设计分门别类、多种多样的费用扣除标准。

在美国,每年的个税申报季,对于穷人来说,各项扣除完以后,基本都交税很少或者不用交税。

但是各种申报表格就有上百种,为了让纳税人清楚如何填写表格,专门发行的填表说明就有几尺厚,更不要说从联邦到州郡的个税法典、实施细则、修订条文等等。因此美国综合制的劣势就是太复杂、征管成本高。

中国是分类制,纳税人的所得并不是都要缴纳个税。一般采用列举的方式,列举范围内的所得需要交税,不在范围内的无需纳税。

中国缴纳个税最多的人群其实是工薪阶层,他们每月拿着固定的收入,发工资的时候就把税扣了。

分类制是以收入为核心,根据该收入类型,确定该收入是否需要纳税,如果需要,就根据该收入的税率和费用扣除标准计算该项收入应交的个税。

实行分类制的优点是简单,征管成本低,对纳税人的素质要求低。缺点也是税法规定太粗线条,扣除标准一刀切,导致收入调节功能不足。

所以,中国一提到个税改革,大家最关心的就是个税起征点上调,起征点越高,需要纳税的工薪阶层人数就会越少。

税制不同,也造成中美直接税负不一样,有一个奇怪的现象,中国几乎所有人都抱怨个税负担太重,但个税收入占中国总税收收入不到8%,而美国超过40%。

在中国,最不容易逃税漏税的是工资薪金,一般来说中低收入群体几乎90%的收入由工资构成。而很多高收入人群的收入有很多其他来源或隐性收入,而这部分渠道收入由于个人所得税法没有具体的操控和规定,缴纳相关税款很少。

这样的结果就是,个税起不到收入分配调节的作用,大家都在呼吁,中国应完善个税制度,对中低收入群体抵扣,对富人群体的非法避税要规范。

在美国如何报税?任何美国税务问题请拨打400-085-6660,专业顾问将在24小时之内与您联系。

移民帮综合整理。

移民专家,一对一服务

移民专家,一对一服务