购买人寿保险是美国家庭财务规划常用的工具,这几年很多来美国的移民朋友,也特别喜欢通过人寿保险来做投资。

首先,美国人寿保险都有哪几种

1.区间型寿险(Term Insurance)

区间型寿险是大家都比较熟悉的一种保险,有5年期、10年期、15年期、20年期、25年期和30年期几种选择。它最大的优势就是保费低廉,杠杆高。花几百美金就可以买到100万美金的保险,受很多收入不高的年轻人青睐。

2.终身型寿险(Whole Life)

终身型寿险一直保护到被保险人离世为止,所以它成为了所有保险产品中唯一一种理赔概率为100%的产品,也就是买了终身型寿险一定会获得赔偿。

3.通用型寿险(Universal Life)

通用型寿险彻底解决了付款不灵活的问题——只要账户里有足够的资金支付未来的保险费,客户可以选择随时支付或停止支付。而且在支付过程中,每年付的款项也有一定弹性空间,客户可以在资金多的时候多付一些钱,资金少的时候少付甚至不付,解决了人们对手头现金流的担心。

4.投资型寿险(Variable Life)

投资型寿险缴费原理同样是缴纳多于实际保险费的钱进入账户,多余部分用于投资共同基金,享受股市成长的同时,还能维持一个保险账户。比如账户上多余的钱,你可以去买阿里巴巴股票、房地产基金等,而且赚的钱还不用交税。

但是美国国税局规定,不能把所有的钱全部放进投资型寿险里,有额度限制。所以,你只能拿一小部分钱买投资型寿险。这部分钱不仅要买人寿保险,用来做投资的钱就更少了,而且自己投资比较耗费精力,收益的稳定性也没有保证。

5.指数型通用寿险(Indexed Universal Life)

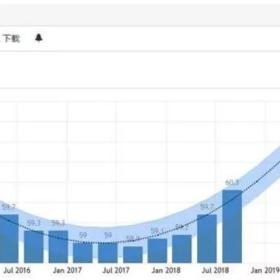

是美国目前最流行的一个险种,也是一个比较新的险种。它的特点是费用以及缴费的期限都比较灵活。因为这些指数的回报并不是固定的,从过去几十年历史来看,平均回报率在6%-9%。

指数型通用寿险如何计算收益?

指数型通用寿险保费和现金值随着既定的指数变动,通常挂靠的指数有美国标准普尔、香港恒生、欧洲斯托克Stoxx50、纳斯达克等。不同的保险公司挂靠的指数不一样,所以不同保险公司的产品收益也不一样。

值得一提的是这种指数公式都是有专利的,包括挂靠了哪些指数?按照什么比例挂靠的?等这些计算公式申请专利之后,别的公司就不能用。所以,美国的保险公司如果指数设计的好,就可以一家独大,比如VOYA。

其次,美国人寿保险的杠杆为什么高?

美国人寿保险杠杆高,是它最大的优势。美国人寿保险的杠杆可以做到台湾人寿保险的2倍,香港人寿保险的3.5倍,中国大陆的人寿保险杠杆是非常低的,没有可比性。

比如35岁左右,花10万美金可以在美国买到100万美金的人寿保单,而在香港,你只能买到30-35万美金的保单。

那么,美国人寿保险是如何做到这么高的杠杆的呢?

主要是因为美国人寿保险的死亡年龄设定的比较高。由于人类的平均寿命在延长,而且美国保险竞争非常激烈,所以现在很多保险公司都是以125岁来计算死亡年龄的,而香港保险现在的死亡年龄在100-110岁左右。

举个例子,李先生现在30岁了,如果要买人寿保险的话,香港保费肯定比美国贵,因为香港保险把李先生的死亡年龄设在110岁,而美国是125岁。而且,香港的死亡概率比美国更大,保费更贵,杠杆自然就低。

本文为移民帮原创,如需转载请注明出处。文章内容仅供参考,不构成法律意见。如需咨询相关内容,可拨打热线电话:400-085-6660。